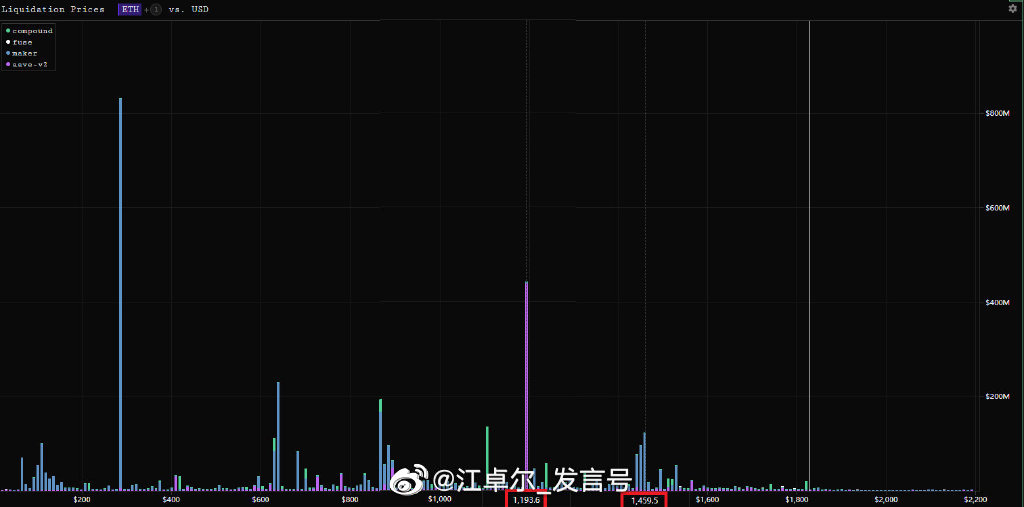

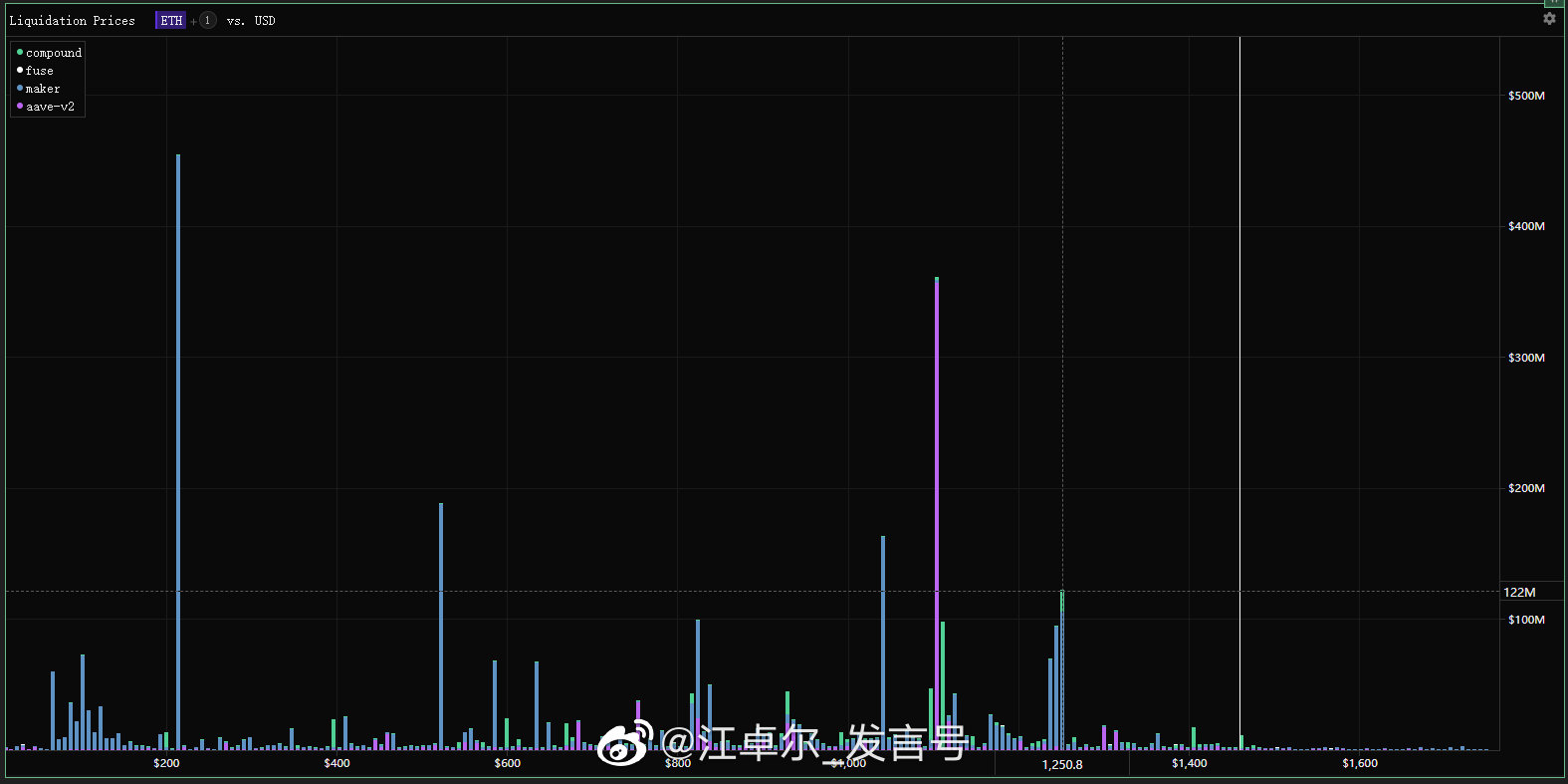

1、照例更新一下链上最新清算点【图1】,最近2个ETH链上清算点,已经从上次5月26日的1460和1200【图2】,下降到1250和1100。

【图1】

【图2】

原因上次也说了,实际上不用过度担心链上清算问题,如果币价下跌,这些大单很多都会主动还款或补仓,因为如果被动清算,滑点代价比较高。例如MakerDAO是150%开始清算,清算罚款是13%。

所以,链上清算点可以视为大户或机构认为短时间安全的点位。

2、关于stETH的问题,简单来说,把ETH质押到2.0后,要等2.0完成后的几个月后,才能重新拿回ETH,但质押人又可能想动用这些ETH,因此一些质押服务机构,例如 Lido 就提供了stETH,这是Lido 的用户质押ETH 2.0的凭证,每1个stETH对应1个2.0里的ETH(通过每日rebase利息来保持1:1)。

也就是说,stETH是ETH 2.0的存单,虽然存单不是现金,但存单也有价值,你拿一张100万元的存单去银行抵押贷款,能再贷出接近100万元(存单抵押贷款)。

当然存单流动性比现金差,所以对现金应该有流动性折价,在熊市流动性差的时候,存单的折价率就更低,例如现在stETH对ETH的折价就到了0.95。

3、至于stETH会不会更低,例如低到0.8?可能性不排除,但不大,因为ETH 2.0预计会在年底10~12月完成,然后ETH 2.0的质押币会在几个月后释放,以0.8 ETH买入stETH,相当于在1年内ETH的利息是年化30%以上,这对于很多ETH币本位来说是非常大的诱惑,你想想ETH 2.0的收益才年化5%,都质押了1280万ETH,更不用说30%了。

并且这个买入只是ETH和stETH的交易,不涉及到USDT,熊市USDT流动性差了,但ETH还是那么多,ETH的流动性并没有减少。

4、当然,万一stETH跌倒了0.8,也不是没可能,这时候,有一些骚操作的人,就要受损失了。

例如理财平台Celsius,他们可能做了短债长投,也就是用户存短期ETH理财,但他们把ETH质押到ETH 2.0中生息。那如果用户要取ETH怎么办呢?他们就把stETH质押到AAVE里,借出ETH来还给用户。

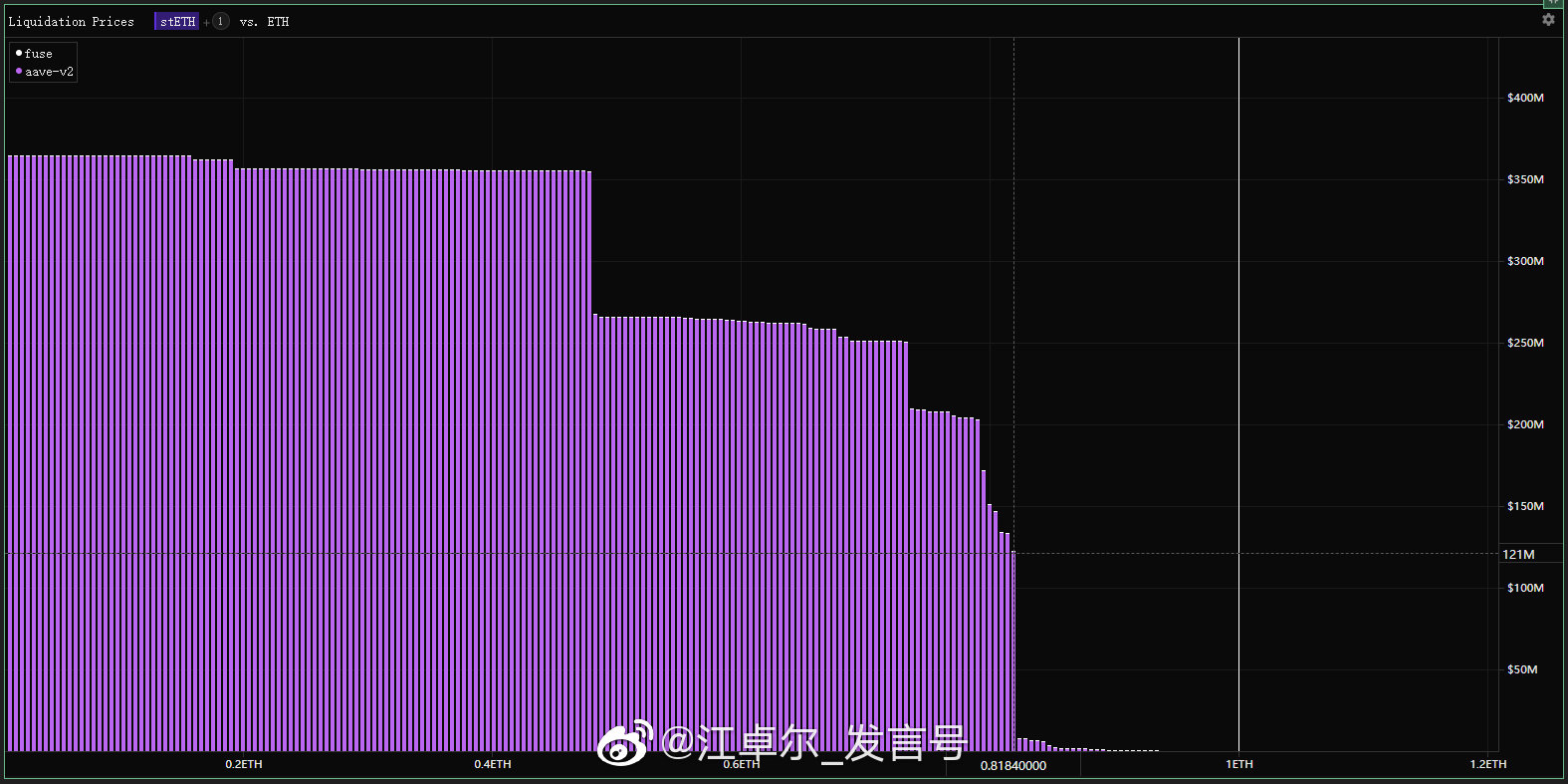

既然质押stETH借ETH,那就有清算线,目前AAVE上的清算线从0.8 ETH开始【图3】,当然Celsius被清算的概率不大,因为除非他大部分理财都被提走,否则他可以继续补stETH来降低质押率,Celsius理财里估计也有一部分是长期定存,提不走,Celsius可以用这部分长期定存,来补stETH质押品。

【图3】

5、当然如果最极端情况发生,那Celsius就会损失stETH的折价部分,例如有1万个stETH被以0.8 ETH清算,那就会损失2000ETH,如果Celsius自己没钱补上,那最后这个损失,就会由最晚提走Celsius理财的用户承担。

当然我估计最后,Celsius也会采取一些方法,例如强行把stETH给ETH理财的用户,告诉你没ETH了,先给你stETH,延迟几个月拿到ETH,总比全损失了好。至于Celsius在Stakehound 私钥丢失事件中损失的 3.5 万枚 ETH,这个问题倒不大,这些ETH他们还是赔得起的。

还有一些骚操作的人,是重复质押ETH的,他们在ETH质押拿到stETH后,去AAVE用1 stETH再借出0.8 ETH,再去质押。这样循环质押5次最高能拿到3.4倍的利息(n次最高能拿到5倍利息),代价则是如果stETH跌到0.7 ETH以下,他们的ETH就没了。

当然ETH是守恒的,这些亏掉的ETH,最终都被买入折价stETH的人赚走了,愿意在恐慌中买入折价stETH的,都是最坚定的ETH屯币党,他们只进不出,他们手中的币越多,对ETH的锁定也就越高,对ETH价格的支撑也就越强。

6、以上这些,都是对存单市场(stETH/ETH)起作用,技术上不会作用到 USDT/ETH 市场(有些不了解的人可能会有心里恐慌)。虽然市场下跌,但ETH的量&流动性是不变的,只是从短期投资者转移到长期屯币党手上,他们还是很乐意买入大幅折价的stETH来赚利息的 [笑而不语]

7、Celsius暂停提款了,第5条估计要触发了(给存ETH的用户强平派发stETH),不过对用户来说,延迟几个月(ETH 2.0合并后)拿到ETH,总比拿不到好。

==========答疑===========

@小白hodl:但是最近eth的这瀑布,跟steth的depeg,又有关系么?

答:因为ETH下跌,所以持有stETH的人想卖币,把stETH换ETH,所以stETH对ETH就折价了,这是典型的熊市存单流动性折价 [笑而不语]

@有素质的流氓虎_829:ETH无限增发模式!你要考虑这个

答:你到 ultrasound.money 打开 SIMULATE MERGE看一下【图4】,转POS后在EIP 1559的烧币作用下,一年增发50万ETH,燃烧290万ETH,通胀率从现在的正2.1%变负2.0%。

按熊市(例如最近30天)计算,燃烧也有130万ETH一年,通胀负0.7%

【图4】

@三句话让男人为我花了12万:江总,eth2.0改为pos机制后的影响是深远的,作为应用层,违背去中心化理念结果很惨的例子上一个是eos。

答:EOS才21个节点,几十个机构,ETH POS后是几千个节点,几百万质押人 [笑而不语]

@云Lifestyle:eth2.0后质押币的大量释放,不是一种砸盘筹码吗?

@三句话让男人为我花了12万:但eth 脱离物理设备成本后,他的价格支撑在哪?eth2.0后,月产eth2.0数量:54166 生产一个eth成本:矿工验证人的服务器(或个人电脑)数量X单服务器成本=400000x$40=16000000 得到eth成本(粗略)美元295 其中服务器和验证数量是变量,我取的是中间值,尽管如此,一枚eth的成本和如今价格仍然悬殊过大

答:1、算力成本从来不是币价的支撑,是币价决定算力成本,而不是反过来,算力成本最多也只是有心理上的间接支持。

2、ETH的价格支撑是对合同自由的使用需求,并且这是直接支撑,通过EIP-1559的烧币实现 [笑而不语]

答:1、这些人想卖,早就可以通过stETH之类方法卖了。

2、参考其他POS链30%以上的质押率,现在ETH 10%的质押率(1280万/1.214亿)还太低,还会增加质押[笑而不语]